选择我做你的理财经理:

股票佣金万分之1.2免5(含规费) ,资金量大佣金万1;

具体费用标准:

1、普通股票佣金最低万1,可以取消5元最低限制;

本人承诺,佣金一经调整终生享受!!!

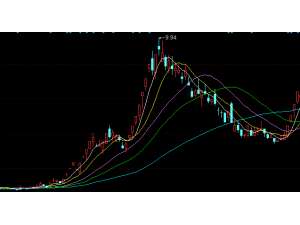

看过我写的交易日记的人知道,我主要用的是均线做交易的,具体来说是顾比均线在外加A,B两条均线。为什么我会选择均线做交易?因为他有以下两点特性:

(1)描绘行情的走势,顺着行情走

因为所有的均线都是由以前走出的收盘价进行计算的,比如10日平均线,它是由前11天到前1天的行情收盘价计算得来的。也就是说在行情没给出开盘价的时候,它是走不出超前的走势。所以说行情均线是在描绘行情,行情怎么走,均线就顺着行情如何走

(2)没有预测价位,走势客观

预测价位的指标和顺着行情的指标区别在于,预测价位的技术,更容易加进来人们的主观猜测。什么意思呢?比如行情从0走到100,在从100下跌,这个时候去预测回调,就会带有主观猜测的想法,会猜是不是行情可能在38.2,61.8,50.0的位置会不会反弹。行情只能在一个位置反弹,而每个位置都有几率,在不确定哪个位置具体能不能等到反弹的情况下,就会出现等不及了进场进早了,等的太保守行情半路起飞了,种种影响心态的事情都会接踵而至。而均线在哪个位置反弹就是反弹了,反弹失败了就是失败了,不会给你一个胡乱猜测行情可能走到哪的机会。

在介绍均线与交易品种契合方面,有必要先介绍一下我个人用的指标。

我的指标上有A,B两条均线,均线上面看多,均线下面看空,很简单的一个用法。但是这样远远不够,因为当A,B两根均线角度不大的时候,等到行情从均线下面做空,到行情显示出均线看多时,黄花菜都凉了。这也就是大家所认识到的均线的迟钝性,滞后性。所以均线还需要一些细节上的刻画才行。

放上顾比均线,这样就刻画再稍微细节一些的行情,做到行情可能发生改变时更早的出场。说实话,要是没有顾比均线的细化,行情离A,B两根均线太远时拿着单子也缺少一些信心。再细节一些,都是顾比均线长期组,为啥穿过有不出场和出场之分。因为一个是顾比均线长期组发散状态,这个时候多数会出现假突破,行情通常不具备转向的能力,第二点是行情粘合收窄后突破,具备了转向的能力。

我的这套指标因为我个人用的时间较长,所以它与其他货币之间的关系,我也是有一定的了解的。

对于英镑和欧元这两个货币,它与这套指标的契合度是最大的。可能有人会觉得英镑波动比较大,比较妖。但实际上对于自己的这个交易指标来讲,它要比商品货币更合适。一个货币与指标契合的大小,与他自身的波动大小关系不大,而是取决于它本身自有的属性。AUD/USD与NZD/USD属于商品货币,并且澳大利亚和新西兰在经度上与亚洲的中国和日本相对的,所以这就出现了早上亚盘的时候,澳大利亚和新西兰公布数据偏多。就造成了AUD/USD与NZD/USD在上午也会有大幅的波动,这样就使得本来是上午在均线上有回调的走势,在这两个货币上变成了日内的一段趋势。这就造成了这两个货币与均线的契合度或者说感观上不如EUR/USD,GBP/USD这两个货币兑舒服,而且AUD/USD与NZD/USD这两个货币经常会反复的穿入穿出顾比均线。

相同时间段的英镑和AUD/USD两个货币对于顾比均线的契合度上是不一样的,对于EUR/USD和NZD/USD这两个货币就不一一说明了。对于XAU/USD它与顾比均线的契合度和英镑和欧元的也有一定的区别,这个有兴趣的话大家可以自己去找一下。

当我们发现了指标与交易品种契合度不同时,我们更需要从实际角度去思考进出场点位是什么样的,如何根据指标或者其他一些因素设置止损止盈。我们在做交易的时候,把一个指标用到另一个货币上时,往往会有些不适,这里面的不适主要是同样的止损止盈位置对于另一个货币并不怎么实用。比如我们都知道EUR/USD与GBP/USD走势相近,但以一个指标为根据去进场和止损止盈的话,会适得其反,正确用顾比均线,欧元的止损不得超过20点,英镑不得超过30点,欧元可以设置保护损,但英镑最好要直接出场再进场,因为英镑的回调放保护损不值的,英镑反抽较大,同时英镑在M5周期均线上的支撑阻力要比欧元更强。有时我们看到英镑在下跌力道明显时,即使是一个M5分钟的线,也会把行情大幅度的挡回来,所以英镑更适合一单是一单的进场,不设保护损直接离场的这种。

总结:(1)个人用的指标以及原因、(2)欧系货币和商品货币(AUSD/USD,NZD/USD)的区别以及产生区别的原因、(3)根据指标与交易货币的不同选择合适的进出场时机。